Nach der Gewerbeanmeldung erhalten Gründer vom Finanzamt den Fragebogen zur steuerlichen Erfassung. Grenze für die Kleinunternehmerregelung: 17500 €. Änderungen 2019? Nein, die schon für 2017 geplante Erhöhung wurde wieder auf Eis gelegt. Liegt der voraussichtliche Umsatz unterhalb dieser Grenze, hat der Gründer die Qual der Wahl.

- Frage: Lohnt es sich, die Kleinunternehmer-Regelung (§19 Abs. 1 UStG) in Anspruch zu nehmen?

- Antwort: Für 90 % der Gründungen: Ja.

Achtung: 17.500 = Umsatzgrenze, nicht: Verdienstgrenze, Einkommensgrenze, Gewinngrenze!

Inhalt

Umsatzsteuer für Kleinunternehmer

Kleinunternehmerinnen und Kleinunternehmer sind von der Umsatzsteuer befreit. Sie müssen keine Umsatzsteuer vom Kunden erheben und ans Finanzamt abführen.

Keine Umsatzsteuer vom Kunden erheben

- Kleinunternehmer können Waren und Dienstleistungen für den Endverbraucher (Privatkunden) günstiger anbieten – sie genießen einen Wettbewerbsvorteil.

- Kleinunternehmer sind mit weniger Bürokratie belastet. Kleinunternehmer können sich von Anfang an auf das Wesentliche konzentrieren: Geld verdienen.

- Kleinunternehmer benötigen weniger Zeit für die Buchhaltung. Die Einteilung in Brutto- und Nettobeträge entfällt.

- Der Status als Kleinunternehmer ist nicht peinlich, sondern ein Privileg. 😉

Keine Umsatzsteuer ans Finanzamt abführen

- Als Kleinunternehmer muss du keine monatliche bzw. vierteljährliche Umsatzsteuervoranmeldung beim Finanzamt abgeben und keine Umsatzsteuer abführen.

- Von der Jahres-Umsatzsteuererklärung bist du nicht befreit. Sie umfasst als Kleinunternehmer aber nur wenige Zeilen.

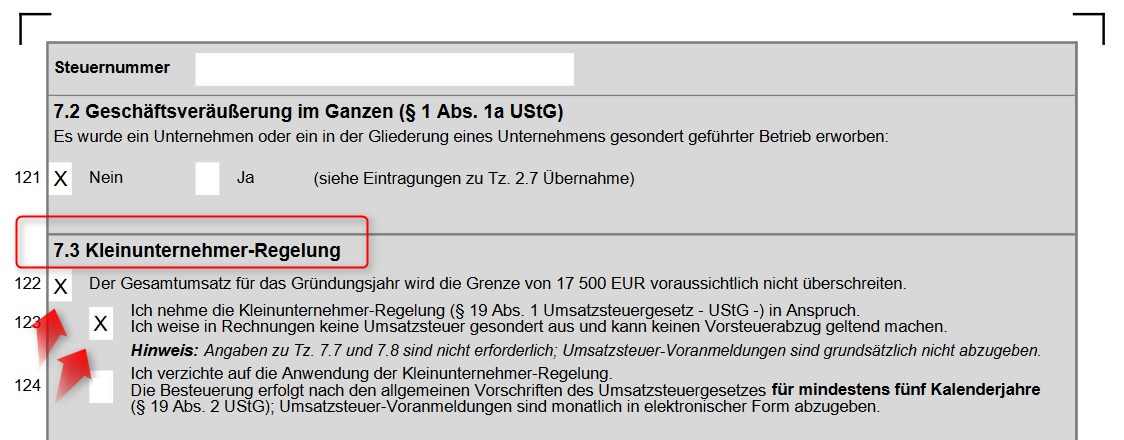

Bei Unternehmensgründung als Kleinunternehmer festlegen

Voraussetzung ist, dass du bei der Unternehmensgründung nicht freiwillig auf die Kleinunternehmerregelung verzichtet hast! Siehe dazu das Bild oben. Wichtig sind die zwei Kreuze im Punkt 7.3 auf dem Fragebogen zur steuerlichen Erfassung!

Umsatzsteuer-Grenze gilt fürs ganze Jahr

Die Umsatzsteuer-Grenze von 17.500 Euro bezieht sich auf ein ganzes Jahr, von Januar bis Dezember 2019. Wenn du dein Gewerbe innerhalb des Jahres beginnst, musst du den voraussichtlichen Umsatz auf 12 Monate hochrechnen. Wenn du zum 1. Juli beginnst, liegt deine Grenze bei 8.750 Euro.

Vorsicht Falle: Die Zeit vor Weihnachten ist traditionell sehr umsatzstark. Gründest du zum 1. November 2019 und schätzt du für die beiden letzten Monate einen Umsatz von je 1600 €, dann ergibt das übers Jahr gerechnet 19.200 € und du bist kein Kleinunternehmer mehr. Du kannst beim Finanzamt nicht darauf pochen, dass du von Januar bis Oktober weniger umsetzt und über 12 Monate gerechnet die 17.500 einhältst.

Umsatzschwelle gilt für brutto wie netto

Die 17.500 Euro-Grenze gilt brutto wie netto, wenn du von Beginn an Kleinunternehmer bist. Beim Addieren deiner voraussichtlichen Umsätze musst du die Umsatzsteuer zunächst nicht einbeziehen. Bist du aber schon einmal regulär besteuert gewesen und möchtest wegen sinkender Umsätze in den Kleinunternehmerstatus zurück, dann zählen deine Bruttoumsätze.

Nebenbei: Eine Untergrenze gibt es nicht. Auch wenn du nur 1 Euro im Jahr umsetzt, bist du schon (Klein – ) Unternehmer. Falls deine Umsätze mehrere Jahre so winzig sind, möchte das Finanzamt aber wissen, wie du deinen Lebensunterhalt bestreitest. Verfestigt sich dein Mini-Unternehmer-Status, dann kann dein Projekt vom Finanzamt auch als „Liebelei“ eingestuft werden. Bevor es soweit kommt, sprich mit dem Finanzamt und erkläre, wie du deine Umsätze in Zukunft steigerst.

Was zählt zum Umsatz?

Zum Umsatz zählt alles, was du Kunden in Rechnung stellst, also auch Porti, Reisekosten und Spesen.

Beispiel: In deinem Onlineshop werden auf den Verkaufspreis Gebühren für Verpackung, Versand und Expresslieferung aufgeschlagen. Diese Einnahmen zählen zu deinem Umsatz. Die Grenze von 17.500 Euro kannst du damit nicht umgehen.

Umsatzsteuerpflicht ist vom Umsatz abhängig

Manchmal verwechselt werden Umsatzsteuer und Gewerbesteuer. Die Unterschiede:

- Wenn du einen Onlineshop oder ein anderes Gewerbe betreibst, bist du ist ab einem Gewinn von über 24.500 EUR zur Abgabe der Gewerbesteuererklärung verpflichtet.

- Die Umsatzsteuerpflicht ist hingegen vom reinen Umsatz abhängig. Wenn du viele Waren bei niedriger Gewinnmarge verkaufst, bist du auch bei bescheidenem Gewinn kein Kleinunternehmer mehr.

Eselsbrücke: Umsatzsteuer ist vom Umsatz abhängig.

Aus den Grenzen für Umsatzsteuer und Gewerbesteuer ergibt sich: Gewerbesteuern spielen für Kleinunternehmer keine Rolle. Mit einem Umsatz von weniger als 17.500 € lässt sich kein Gewinn über 24.500 € erzielen. 😉

Wechsel zwischen Kleinunternehmer und umsatzsteuerpflichtigem Unternehmer

Wie ist das mit dem Status-Wechsel? Hier gilt eine Frist von fünf Jahren, aber nur in eine Richtung!

- Wechsel vom Kleinunternehmer zum umsatzsteuerpflichtigen Unternehmer: Jederzeit und fristlos. Formloser Antrag genügt.

- Wechsel vom umsatzsteuerpflichtigen Unternehmer zum Kleinunternehmer: Erst nach einer 5-jährigen Frist (in Deutschland und Österreich). Auch in dieser Wechselrichtung genügt ein formloser Antrag.

Eine Ausnahme gibt es, wenn du eine Zeitlang wegen hoher Umsätze über der Schwelle zum Kleinunternehmer lagst, und wegen sinkender Umsätze wieder in den Kleinunternehmerstatus wechseln möchtest.

Kleinunternehmerregelung bei zwei oder mehr selbständigen Tätigkeiten

Die Regelung für Kleinunternehmer ist an eine Person gebunden. Das heißt in der Praxis: Du kannst mehrere Unternehmen parallel betreiben, zum Beispiel einen Onlineshop und einen Fahrradverleih. Auch wenn du die Buchhaltung für die beiden Gewerben trennst – für die Inanspruchnahme der Kleinunternehmerregelung zählt dein Gesamtumsatz aus allen selbständigen Tätigkeiten.

Der Gesamtumsatz zählt

Rechenbeispiel zum Gesamtumsatz:

- Du erwirtschaftest einen Jahresumsatz von 7.000 € mit deinem Onlineshop und 5.000 € mit deinem Fahrradverleih? Dann kannst du die Kleinunternehmerregelung in Anspruch nehmen

- Du erwirtschaftest einen Jahresumsatz von 12.000 € mit deinem Onlineshop, und 10.000 € mit deinem Fahrradverleih? Dann kannst du die Kleinunternehmerregelung nicht in Anspruch nehmen

Mehrere Gewerbe werden steuerlich gleich behandelt

Was nicht funktioniert: Gewerbe A als Kleinunternehmer führen, Gewerbe B umsatzsteuerpflichtig. Durch die Personenbindung bist du entweder für alle Gewerbe ein Kleinunternehmer oder für gar keines.

Tipp für Eheleute, die jeweils ihr eigenes, separates Unternehmen führen und beide Kleinunternehmer sind: Auf jeden Fall getrennte Konten führen, aus Gründen der Übersicht und für das Finanzamt!

Die 50.000 Euro – Grenze

Als Gründer musst du neben der Grenze von 17.500 Euro auch die Grenze von 50.000 Euro im Hinterkopf haben. In den Folgejahren deiner Gründung kannst du deinen Status als Kleinunternehmerunter unter diesen Bedingungen aufrecht erhalten (beides muss eingehalten werden):

- Dein Umsatz lag im vergangenen Jahr bei maximal 17.500 Euro

- Dein Umsatz überschreitet im laufenden Jahr zwar 17.500 Euro, bleibt aber unterhalb der Grenze von 50.000 Euro

Beispiel

Du hast dich zum 1. Januar 2019 selbständig gemacht, deinen Umsatz auf 12.000 Euro geschätzt und die Kleinunternehmerregelung in Anspruch genommen. Deine tatsächlichen Einnahmen betragen 14.000 netto. Auf diese Summe musst du im Kopf noch die Umsatzsteuer aufschlagen. Sowohl mit einem Steuersatz von ermäßigten 7 % (zum Beispiel für Bücher) wie dem vollen Satz von 19 % bleibst du auch brutto unterhalb der 17.500 Euro im ersten Jahr.

2020 brummt dein Geschäft, und du erzielst einen Jahresumsatz von 30.000 Euro. Das heißt, dass du auch mit dem Aufschlag der Umsatzsteuer die 50.000 Euro-Grenze noch nicht überschreitest. Damit kannst du für das Jahr 2020 noch einmal die Kleinunternehmerregelung in Anspruch nehmen.

Im Jahr 2021 gilt für dich dann, weil du die Schwelle von 17.500 im Vorjahr überschritten hast, die Regelbesteuerung. Deine Verpflichtungen:

- Umsatzsteuer in deinem Shop und auf deinen Rechnungen ausweisen

- Umsatzsteuer in deine Buchführung einbeziehen

- Umsatzsteuer-Voranmeldungen beim Finanzamt in elektronischer Form abgeben

- Jährliche Umsatzsteuererklärung beim Finanzamt abgeben (müssen auch Kleinunternehmer, aber in knapper Form)

- Die Umsatzsteuer an das Finanzamt abführen

Achtung: Problematisch wird es, wenn du Kleinunternehmer bist und dein Umsatz im laufenden Kalenderjahr die 50.000 Euro übersteigt, oder beispielsweise 25.000 Euro, wenn du zum 1. Juli gegründet hast. Dann musst du nämlich nachträglich Umsatzsteuer an das Finanzamt abführen – obwohl du sie gar nicht von deinen Kunden erhoben hast!

Umsatzsteuer, Neben- und Hauptjob

Du betreibst deinen Onlineshop nebenberuflich, bist also noch fest angestellt und bekommst ein Gehalt von deinem Arbeitgeber? Welche Auswirkungen hat das dann für die Umsatzsteuer?

- Gar keine, auf Löhne und Gehälter wird keine Umsatzsteuer fällig.

- Du kannst 40.000 Euro im Hauptberuf als Angestellter verdienen und zusätzlich 10.000 Euro nebenberuflich mit dem Onlineshop, ohne deinen Status als Kleinunternehmer zu gefährden.

- Relevant sind die zusätzlichen Einkünfte nur für deine Einkommensteuer-Erklärung! Den Gewinn aus dem Nebenjob musst du voll versteuern.

Die Einnahmen-Überschuss-Rechnung

Wovor du dich als Kleinunternehmner nicht drücken kannst: Die Anfertigung einer jährlichen Bilanz bzw. einer simplen jährlichen Einnahmen-Überschuss-Rechnung (EÜR). Diese einfache Form der Gewinnermittlung, sie wird auch 4-3-Rechnung genannt (nach § 4 Abs. 3 EStG) spart dir eine Menge Zeit. Ob du sie verwenden kannst? Hängt nicht vom Kleinunternehmer-Status ab, sondern von diesen Faktoren:

- Dein Jahresumsatz überschreitet nicht die Schwelle von 600.000 Euro und dein Jahresgewinn nicht die 60.000 Euro. Überschreitest du eine der beiden Schwellen, bist du zur Buchführung verpflichtet. Dann bist du natürlich auch kein Kleinunternehmer mehr. Die beiden Werte sind auf dem Stand von 2015, wurden aber seitdem nicht mehr angehoben. Sie gelten auch 2019.

- Dein Unternehmen ist nicht im Handelsregister eingetragen. Eine GmbH oder eine UG können die EÜR niemals anwenden. Das heißt in der Praxis: Du kannst mit einer UG Kleinunternehmer sein, aber zur Buchführung verpflichtet.

- Als eingetragener Kaufmann darfst du die EÜR anwenden, solange du unter den Schwellenwerten bleibst.

- Als Freiberufler kannst du die Einnahmen-Überschuss-Rechnung generell anwenden. Allerdings bis du als Onlinehändler ein Gewerbetreibender und kein Freiberufler

Freibetrag bei der Einkommenssteuer?

Auch als Kleinunternehmer musst du deine jährliche Einkommenssteuer-Erklärung erledigen. Die Einkommenssteuer berechnet sich nach deinem Gesamteinkommen, also allen Einkünfte aus allen verschiedenen Einkommensarten innerhalb eines Jahres. Achtung: Diesmal werden Einkünfte berechnet, also Umsätze abzüglich Kosten!

Grundfreibetrag gilt für Gesamteinkommen

Hartnäckig hält sich das Gerücht, es würde einen Freibetrag für Kleinunternehmer bei der Einkommenssteuer geben. Das ist allerdings nicht der Fall. Der Grundfreibetrag gilt nicht gesondert für Kleinunternehmer, sondern generell für das zu versteuernde Einkommen. Steuer wird erst fällig, wenn das zu versteuernde Einkommen (Gesamteinkommen minus Sonderausgaben wie Krankenversicherungen, Spenden u.a.) den Grundfreibetrag übersteigt. Der Grundfreibetrag wurde in den letzten Jahren erhöht:

Grundfreibetrag – Änderung ab 2018

- Grundfreibetrag Einkommenssteuer 2016: 8.652 Euro

- Grundfreibetrag Einkommenssteuer 2017: 8.820 Euro

- Grundfreibetrag Einkommenssteuer ab 2018: 9.000 Euro

Bei einer Zusammenveranlagung gelten bei Ehepartnern oder Lebenspartnern jeweils doppelte Beträge.

Kleinunternehmer vs Kleingewerbetreibender

Zu Unrecht gleichgesetzt werden die Begriffe Kleinunternehmer und Kleingewerbe, die Voraussetzungen sind unterschiedlich.

Kleingewerbe – Definition

Nicht jeder Kleinunternehmer betreibt ein Kleingewerbe – nicht jeder Kleingewerbetreibender ist Kleinunternehmer.

- Der Kleinunternehmer-Status definiert sich über die 17.500-Euro-Grenze und die Befreiung von der Umsatzsteuer. Gesetzlich verankert ist die Kleinunternehmer-Regelung im Umsatzsteuer-Gesetz.

- Das Kleingewerbe ist im Handelsgesetzbuch (HGB) definiert. Nach § 1 Abs. 2 fällt darunter ein Unternehmen, das „nach Art oder Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb nicht erfordert“.

Das heißt:

- Als Kleingewerbetreibender bist du nicht im Handelsregister eingetragen

- Als Kleingewerbetreibender bist du von der kaufmännischen Buchführungspflicht befreit.

- Dem Finanzamt genügt eine Gewinnermittlung per Einnahmen-Überschuss-Rechnung (EÜR oder 4.3-Rechnung genannt)

- Die 17.500-Euro-Grenze spielt für den Kleingewerbe-Status keine Rolle. Du darfst diese Umsatzschwelle überschreiten, ohne in die Buchführungspflicht zu fallen.

Steuern für Kleingewerbetreibende

Diese Steuern kommen auf Kleingewerbetreibende zu

- Einkommenssteuer – ab Überschreiten des Grundfreibetragsvon 9.000 Euro (ab 2018)

- Umsatzsteuer – falls nicht als Kleinunternehmer davon befreit

- Gewerbesteuer – ab Überschreiten von 24.500 € Umsatz

- Lohnsteuer – falls du Mitarbeiter einstellst

Mit einem Umsatz von 600.000 Euro oder einem Gewinn von 60.000 Euro im Jahr fällt das Kleingewerbe-Privileg. An dem Überschreiten einer dieser beiden Schwellen genügt die EÜR nicht mehr – du musst eine Bilanz erstellen.

Kleinunternehmerregelung, Kundenkreis und Investitionen

Du kannst unterhalb der Umsatzgrenze von 17.500 Euro die Kleinunternehmerregelung in Anspruch nehmen, aber auch darauf verzichten. Mal von der Bürokratie abgesehen, welche weiteren Argumente sprechen für oder gegen den Status als Kleinunternehmer? Pauschal lässt sich diese Frage nicht beantworten, es kommt auf deinen Kundenkreis an. Faustregel:

- Im B2C-Bereich (Business to Customer), also beim Verkauf an Endkunden, lohnt sich die Kleinunternehmerregelung

- im B2B-Bereich (Business to Business), also beim Verkauf an Geschäftskunden, lohnt sich die Kleinunternehmerregelung nicht

Verkauf an Endkunden

Wenn du an Endkunden verkaufst, die keine Vorsteuer absetzen können, spielt der Endpreis eine erhebliche Rolle! Der private Kunde fragt nicht nach Brutto und Netto, sondern nach dem Preis! Als Kleinunternehmer kannst du deinen Steuervorteil weitergeben und billiger anbieten!

Verkauf an Geschäftskunden

Im Geschäftskundenbereich ist die Umsatzsteuer ein durchlaufender Posten. Weil große Unternehmen die von dir erhobene Umsatzsteuer wieder als Vorsteuer absetzen, kannst du im B2B-Bereich keinen Preisvorteil ausspielen! Zudem wird dein Kleinunternehmer-Status von Geschäftskunden so interpretiert, dass du nicht von deinem Geschäft leben kannst.

Kleinunternehmer verzichten auf Vorsteuerabzug

Für Gründer mit hohen Anfangsinvestitionen bringt der Verzicht auf den Kleinunternehmer-Status finanzielle Vorteile.

Beispiel: Die Gründer A und B stellen eigene Produkte her, die sie im Onlineshop verkaufen. Die Produktionsmaschinen kosten 100.000 Euro netto, mit 19 % Umsatzsteuer also 119.000 Euro brutto. Gründer A startet als Kleinunternehmer, Gründer B in der regulären Besteuerung.

- Gründer A bezahlt den Bruttopreis von 119.000 Euro an den Verkäufer der Produktionsmaschinen.

- Gründer B bezahlt ebenfalls den Bruttopreis von 119.ooo Euro für die Produktionsmaschinen, kann aber einen Teil der 19.000 Euro Umsatzsteuer wieder vom Finanzamt zurückholen, und zwar über den Vorsteuerabzug. Die 19.000 Euro werden mit den Umsatzsteuern verrechnet, die B auf die Rechnung seiner Kunden aufschlägt. Hat B sehr niedrige Einnahmen, dann bezahlt er keine Umsatzsteuer an das Finanzamt, sonder das Gegenteil tritt ein: Das Finanzamt zahlt Geld zurück.

Vorsteuerabzug und laufende Kosten

Kleinunternehmer verzichten darauf, hohe laufende Kosten zu senken.

Beispiel: Ein Onlinehändler mietet ein Lager und ein Büro. Der Vermieter hat im Gewerbemietvertrag die Umsatzsteuer ausgewiesen. Kleinunternehmer können sich die auf die Miete anfallende Umsatzsteuer nicht vom Finanzamt zurückholen.

Tipp: Planst du für dein StartUp die Anmietung eines Büros oder Lagers? Dann überprüfe die Konditionen im Mietvertrag, bevor du dich für oder gegen die Kleinunternehmerregelung entscheidest.

Geringwertige Wirtschaftgüter

Geringwertige Wirtschaftsgüter kannst du auch als Kleinunternehmer abschreiben. Deine Entscheidung pro/contra Kleinunternehmer solltest du davon nicht abhängig machen. Weitere Informationen zum Thema GWG und den Änderungen 2018 findest du hier: Geringwertige Wirtschaftsgüter.

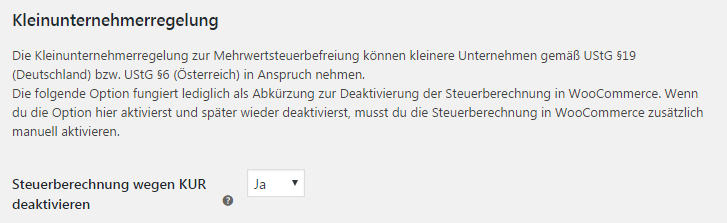

Kennzeichnungspflicht als Kleinunternehmer nach UStG

Der Gesetzgeber verlangt von Kleinunternehmern, ihren Status auf Rechnungen und im Bezahlvorgang mit einen Hinweis auf § 19 Abs. 1. Satz 1 UStG zu kennzeichnen (in Österreich § 6 UStG). Für einen rechtssicheren Onlineshop auf der Basis von WordPress stehen drei Plugins zur Verfügung:

- WooCommerce German Market – eine Erweiterung zu WooCommerce (Für Deutschland und Österreich)

- WooCommerce Germanized – auch eine Erweiterung zu WooCommerce, in der Basisversion kostenlos

- wpShopGermany – eine Alternative zu WooCommerce

Alle drei Plugins arbeiten ähnlich. Bei Aktivierung der Kleinunternehmer-Regelung wird:

- Die Umsatzsteuer nicht berechnet

- Der rechtlich vorgeschriebene Hinweis am Preis eingeblendet: Umsatzsteuerbefreit gemäß UStG §19

Achte darauf, dass der Kleinunternehmer-Hinweis nicht nur in deinem Onlineshop platziert ist, sondern auf sämtlichen Angeboten und Rechnungen! Andernfalls drohen dir Nachforderungen vom Finanzamt.

Pflichtangaben auf der Rechnung

Was muss auf einer Rechnung stehen, damit das Finanzamt nichts beanstandet? Ganz wichtig ist der Kleinunternehmer-Hinweis auf der Rechnung.

Kleinunternehmer-Hinweis auf der Rechunung

Die Pflichtangaben:

- Vollständiger Name und Adresse des Rechnungsstellers (Leistungserbringer) und des Kunden

- Zeitpunkt bzw. Zeitraum der Leistung und Datum der Rechnung

- Eindeutige Rechnungsnummer, wobei du dein System frei wählen kannst. Beispiel 1: Rechnungsnummer 001, 002, 003… Beispiel 2: Rechnungsnummer 1801, 1802, 1803…

- Art der Leistung

- Rechnungsbetrag

- Höhe von Rabatten, Skonto oder anderen Nachlässen

- Höhe der enthaltenen Umsatzsteuer. Entweder 19 % oder der reduzierte Satz von 7 % (zum Beispiel für gedruckte Bücher) oder ein Hinweis auf die Kleinunternehmerregelung. Beispiel: „Gemäß § 19 UStG enthält der ausgewiesene Betrag keine Umsatzsteuer.“

- Die Umsatzsteuer-ID, bzw. als Kleinunternehmer die vom Finanzamt erteilte Steuernummer.

Vorsicht Falle: Beim Kauf und Einsatz von Quittungsblöcken und Rechnungsformularen solltest du genau hinsehen. Steht da irgendwo „inklusive Mehrwertsteuer“? Dann Finger weg! Dein (Geschäfts-)Kunde könnte nämlich diesen Steueranteil bei seiner Steuererklärung angeben und von seinem Finanzamt zurückzufordern. Das würde dein Finanzamt auf den Plan rufen und du müsstest die Umsatzsteuer nachzahlen.

Beispiel Kleinunternehmer-Rechnung

- Leistungserbringer: Max Muster, Musterstr. 12, 12345 Musterstadt

- Kunde: Monika Käufer, Hauptstr. 3, 20000 Hamburg

- Datum: 12. Januar 2019

- Rechnungsnummer: RE-NR. 005

- Art der Leistung: Zwei Stunden Beratung zum Shop-Marketing

- Rechnungsbetrag: 198,- Euro

- Umsatzsteuer: „Gemäß § 19 UStG enthält der ausgewiesene Betrag keine Umsatzsteuer.“

- Steuernummer: xxx/xxx/xxxxx

Keine Pflichtangabe ist deine IBAN-Nummer, aber aus verständlichen Gründen solltest du sie auf Rechnungen immer mit angeben! Faustregel: Mache es den Kunden einfach, Rechnungen zu begleichen! So aktivierst du den Kauf auf Rechnung in WooCommerce.

Planst du ein StartUp als Kleinunternehmer? Interessierst du dich auch für die Themen Gründungszuschuss und freiwillige Weiterversicherung? Dann schau doch mal in mein Buch rein: Onlineshops mit WordPress.

Hauptberufliche und nebenberufliche Gründung

Noch ein Tipp zum Schluss: Im Internet geistert herum, dass sich die Kleinunternehmerregelung nur für nebenberufliche Gründer lohnt, weil Vollzeit-Gründer schnell die 17.500-Euro-Grenze überschreiten. Im Idealfall ist das so, aber die meisten Gründer benötigen eine Anlaufzeit.

Selbständige arbeiten am Anfang viel und verdienen wenig.

Faustregel: Zwei Jahre braucht es, bis ein StartUp Gewinne abwirft. Bleib als Gründer auf dem Teppich – und falls du im B2C-Bereich tätig bist und dein Büro im Wohnzimmer hast – bei der Kleinunternehmerregelung 😉 .

34 Antworten auf „Kleinunternehmer-Regelung 2019“

Frage: wenn ich im Hauptberuf Teilzeit 12000 € netto verdiene und dann mit der Selbständigkeit geschätzt 10000 dazu, bin ich dann Kleinunternehmer?

Hallo KonradG,

das kommt darauf an, was du mit Hauptberuf meinst.

Wenn du angestellt bist, spielt dein Gehalt für die Inanspruchnahmen der Kleinunternehmehr-Regelung keine Rolle, und damit auch für die Grenze von 17.500 Euro.

Bist du dagegen auch im Hauptberuf selbständig, dann werden die Summen addiert und du liegst über den 17.500.

Für das Finanzamt bist du eine Person, die die 17.500 überschreitet, auch wenn du gleichzeitig mit 2 unterschiedlichen Projekten selbständig bist.

Grüße,

Bernd Schmitt

Hallo, wie ist das, wenn ich als Kleinunternehmer Kosten absetzen möchte, zum Beispiel für Computer, also den Kaufpreis? Muß ich da was beachten?

Wolfgang

Hallo Wolfgang,

für eine Einzelberatung wendest du dich an deinen Steuerberater. Ganz allgemein gilt: die Umstatzsteuer auf einen PC (oder etwas anders) kannst du als Kleinunternehmer nicht absetzen! Dann: die 17.500-Schwelle gilt für den Umsatz, ganz unabhängig von den Kosten. Abschreibungen werden in der 4-3-Rechnung vorgenommen, egal ob jemand Kleinunternehmer ist oder nicht. Alles ohne Gewähr.

Bernd Schmitt

„Die Umsatzsteuer-Grenze von 17.500 Euro bezieht sich auf ein ganzes Jahr, von Januar bis Dezember 2018. Wenn du dein Gewerbe innerhalb des Jahres beginnst, musst du den voraussichtlichen Umsatz auf 12 Monate hochrechnen. Wenn du zum 1. Juli beginnst, liegt deine Grenze bei 7.750 Euro.“ Wieso bei 7.750€? Meinten Sie 8.750€? Vielen Dank!

Hallo Martin,

vielen Dank für den Hinweis. 8.750€ ist natürlich richtig, da ist mir ein peinlicher Fehler unterlaufen… wird gleich ausgebessert.

Viele Grüße,

Bernd Schmitt

Hallo,

benötige ich als Kleinunternehmer mehrere verschiedene Kunden?

Danke

Hallo Stefanie,

mit dem Kleinunternehmerstatus hat die Anzahl der Kunden nichts zu tun, es kommt nur auf den Jahresumsatz an. Allerdings kannst du ganz generell mit dem Finanzamt Probleme bekommen, falls du über einen längeren Zeitraum nur einen einzigen Kunden hast. Du könntest dann nämlich als scheinselbständig eingestuft werden und wärst überhaupt keine Unternehmerin mehr (auch keine Kleinunternehmerin). Also schau zu, dass du einen zweiten Kunden erhältst, mach Akquise.

Grüße,

Bernd Schmitt

Hallo Bernd,

vielen Dank für diesen informativen Beitrag!

Ich plane, einen Onlineshop basierend auf dem Streckengeschäft/Dropshipping zu eröffnen. D.h. ich werde direkt mit Herstellern oder Großhändler zusammenarbeiten, um den Endkunden zu beliefern.

Daher frage ich mich:

Macht es für den Hersteller/Großhändler einen Unterschied, ob ich Kleinunternehmer oder umsatzsteuerpflichtiger Unternehmer bin?

Abhängig davon werde ich die Entscheidung treffen.

Vielen Dank im Voraus für Deine Hilfe!

Christina

Hallo Christina,

Danke für dein positives Feedback. Zur Frage:

Für Großhändler, Lieferanten oder Hersteller macht es finanziell keinen Unterschied, ob du Kleinunternehmerin bist oder nicht. Du mussst für die Ware allerdings trotzdem den Bruttopreis bezahlen – und kannst die Umsatzsteuer nicht als Vorsteuer abziehen.

Probleme könnte es aber bei deiner Händlerregistrierung beim Großhändler geben, auf dessen Website. Oft werden da zwei Dinge benötigt:

– Deine Gewerbeanmeldung, die bekommst du beim Gewerbeamt im Rathaus.

– Deine Umsatzsatzsteuer-ID, die hast du als Kleinunternehmerin ja nicht.

Falls die Eingabemaske ohne Nummer im Umsatzsteuer-ID-Feld nicht funktioniert, schickst du dem Gräßhandler halt eine Mail und fragst, ob du da auch was anderes eintragen kannst (zum Beispiel deine ganz normale Steuernummer).

Grüße,

Bernd Schmitt

Vielen Dank für die schnelle Antwort!

D.h. solange es bei der Registrierung bei Großhändlern kein Problem darstellt, werde ich es als Kleinunternehmerin versuchen.

Ja, denn du kannst als Kleinunternehmerin günstige Preise für Privatkunden anbieten. Anders sieht es bei Geschäftskunden aus, für die ist die Umsatzsteuer nur ein durchlaufender Posten….

Hi Bernd,

kurz vorab: Das war der beste Artikel zur Kleinunternehmerregelung den ich in den letzten 4 Jahren im Netz gelesen habe. Danke!

Ich bin ebenfalls nach §19 umsatzsteuerbefreit und möchte nun allerdings auch an Händler verkaufen (B2B). Um für meine künftigen Investitionen nun die Vorsteuer abziehen zu können, möchte ich gerne in die Regelbesteuerung wechseln. Ist der Wechsel nur zum Jahresende möglich oder kann ich auch sofort wechseln?

Vielen Dank und beste Grüße

Hi Andre,

freut mich sehr, dass dir onlineshop-diy gefällt. 😉 Zur Frage:

Die Regelbesteuerung ist im B2B-Bereich besser. Geschäftskunden setzen „deine“ Steuer voll absetzen, für Unternehmen ist das nur ein durchlaufender Posten. Die schlechte Nachricht: Soweit ich informiert bin, kannst du nur zum 1.1. wechseln. Jetzt ist das Jahr ja noch jung.. Rede mit deinem Steuerberater oder dem Finanzamt darüber, ob das vielleicht noch nachträglich geht. Achtung, du musst dann, was deine 2018-Kunden verärgern wird, noch nachträglich Umsatzsteuer erheben..

Grüße,

Bernd Schmitt

Hey Bernd,

ich muss nochmal bezüglich der 19% Ust. nachfragen, die gedanklich von den 17.500 abgezogen werden müssen (da 17.500 vom FA ja als Bruttobetrag verstanden wird). Das würde bedeuten, dass meine Nettoeinnahmen (also alles, was ich auf der Rechnung so ausweise und am Ende des Jahres zusammenaddiere) nicht mehr als 14.175 Euro betragen dürfen? Ist das korrekt? Habe schon ein wenig gegoogelt und das Ganze wird heiß diskutiert, manchmal werden die 19% auch aus den Umsätzen rausgerechnet (da hatte jemand 18.700 Einnahmen, dann wurden 19% rausgerechnet und am Ende fiel er in die Kleinunternehmerregelung). Ich bin sehr verwirrt.

Was jetzt: 17.5000 brutto gleich netto? Obergrenze Einnahmen 14.175? Oder 19% nach Einnahmen über 17.5000 rausrechnen?

Danke für eine kurze Info.

Herzlich

Antonia

Hallo Antonia, ich beziehe mich auf § 19 Abs. 1 Satz 1 UStG, da heißt es „Die für Umsätze im Sinne des § 1 Abs. 1 Nr. 1 geschuldete Umsatzsteuer wird von Unternehmern, die im Inland oder in den in § 1 Abs. 3 bezeichneten Gebieten ansässig sind, nicht erhoben, wenn der in Satz 2 bezeichnete Umsatz zuzüglich der darauf entfallenden Steuer im vorangegangenen Kalenderjahr 17 500 Euro nicht überstiegen hat und im laufenden Kalenderjahr 50 000 Euro voraussichtlich nicht übersteigen wird.“

Also (ohne Gewähr) ist es richtig, wie du gerechnet hast. Die Grenze liegt eigentlich nicht bei 17.500 Euro, sondern 17.500 abzüglich der Umsatzsteuer.

Viele Grüße,

Bernd Schmitt

Quelle: § 19 Abs. 1 Satz 1 UStG

Hallo Bernd, ich wünsche dir einen schönen Tag.Ich habe mit einem Freund einen Online Shop. Er ist selbständig. Wir sind über die 17.500 € (zusammen) gekommen. Nun muss er das bei sich mitversteueren. Wir haben daher beschlossen, dass ich den Shop alleine betreibe. Nun meine Frage…….Ich bin Hausfrau, verheiratet…wie läuft das nun mit der Steuer? Oder später mit der Krankenkassse?

Fragen über Fragen 🙂

Über eine kurze Info würde ichmich sehr freuen.

Vielen Dank

Liebe Grüsse

Brigitte

Hallo Brigitte,

individuelle Steuerfragen darf ich hier leider nicht beantworten. Deshalb nur ein allgemeiner Hinweis. Es gibt zwei Gebiete, die getrennt betrachtet werden müssen:

– Die 17.500-Grenze, die ist nur für die Nicht(-Erhebung) der Umsatzsteuer relevant, also für die Möglichkeit, die Kleinunternehmerregelung in Anspruch zu nehmen.

– Den Bereich Einkommensteuer, der hat aber mit pro/kontra Kleinunternehmeregelung nix zu tun. Der Gewinn aus einem Shop muss ja immer versteuert werden, unabhängig vom Kleinunternehmerstatus.

Ich hoffe, das war jetzt besser als nix 😉

Liebe Grüße,

Bernd Schmitt

Hallo Bernd,

sehr guter Beitrag und sehr informativ????

Was kannst Du in Bezug einer Unternehmensbezeichnung für Kleinunternehmen mit Kleinunternehmerregelung sagen? Dass der Vor- und Nachname genannt werden muss ist klar. Welche zusätzlichen Angaben sind zulässig bzw. unzulässig?

Vielen Dank im Voraus.

Grüße Pascal

Sorry die Fragezeichen sollten Smileys sein 🙂

Hallo Pascal,

freut mich, wenn dir mein Beitrag gefällt.

Zur Frage: Für die Unternehmensbezeichnung gibt es je nach Unternehmensform bestimmte Vorschriften, die du einhalten musst. Der Kleinunternehmer-Status hat damit aber nichts zu tun, du musst ihn in der Unternehmensbezeichnung (Firmenbezeichnung) nicht angeben.

Beispiel: Du gründest eine UG, also eine Mini-GmbH. Den Namen darfst du frei wählen, solange du keine Markenrechte verletzt und die Unterscheidung zu anderen Namen gegeben ist. Nehmen wir mal einen Fantasienamen: „Laravelo“.

Dann wäre der Firmenname für eine UG:

„Laravelo UG (haftungsbeschränkt)“

Dieser Name gilt dann unabhängig von deinem Status als Kleinunternehmer. Wichtig ist nur der Zusatz UG (haftungsbeschränkt), wenn du diese Rechtsform gewählt hast.

Grüße,

Bernd

PS: Den Vor- und Nachnamen musst du im Impressum nennen und er muss auf deinem Briefpapier stehen, wenn du als Geschäftsführer z.B. für eine UG tätig bist. Wenn du als Einzelunternehmer auftrittst, natürlich auch. Aber auch dann muss hinter deinem Namen kein Hinweis auf deinen Kleinunternehmerstatus stehen.

Hallo!

Folgende Situation : Ich befinde mich in einem Angestelltenverhältnis in Vollzeit und verdiene X€ im Jahr. Ich möchte jetzt zusätzlich nebenberuflich als Kleinunternehmen privaten Musikunterricht anbieten. Hiermit verdiene ich zusätzlich Y€ (weniger als 9000/Jahr).

Ist Betrag Y nun steuerfei, weil es unterhalb der Grenze liegt oder wird es dem Gesamteinkommen X+Y zugerechnet und somit mit besteuert.

Vielen Dank!

Hallo Christoph, eine individuelle Hilfe darf ich aus rechtlichen Gründne nicht machen, aber lies dir einfach diesen Betrag durch: Arbeitgeber und Nebenjob

Hallo Bernd,

vielen lieben Dank für deinen echt informatieven Beitrag.

Dennoch habe ich ein Frage:

Hauptberuflkich bin ich Angestellter.

Ich habe ein Kleingewerbe (gegründet 2017) und werde dieses Jahr ca. 15000 € umsetzen.

Was muss ich an Abgaben auf diesen Betrag zahlen?

(Umsatzsteuer /Gewerbesteur??

Leider konnte ich bisher keine vernünftigen Aussagen finden.

Vielen lieben Dank für deine Hilfe.

(Sollte die Anfrage zu konkrekt sein, wäre es auch völlig ok wenn du mir eine allgemeine Antwort geben würdest.

Lieben Gruß

Markus

Hallo Markus, zur Gewerbesteuer findet sich hier eine eindeutige Aussage: Gewerbesteuer.

Bei ’nem Umsatz von 15.000 musst du ’nen Finanzbeamten oder Steuerberater fragen … wenn du nämlich die USt. auf die 15.000 draufrechnest, kommst du über 17.500. Die Frage ist, ob du damit die 17.500 reißt oder nicht. Ist mir zu haarig das zu beantworten…

Hallo, wir sind eine Hobby-Coverband, nirgendwo angemeldet und liegen mit unseren Gagen weit unterhalb jeglicher Grenzen. Müssen wir überhaupt aktiv werden? Also Gewerbe anmelden, uns beim Finanzamt melden? Wenn nicht gerade Equipment-Kauf die Gage wieder aufgefressen hat, fällt auch hier und da mal ein „Hunderter“ für jedes Bandmitglied ab. Muss jeder das in seiner persönlichen Steuererklärung angeben (die Band ist ja nicht registriert)?

Hallo,

zur Bandregistrierung kann ich nix sagen, da fragst du halt mal einen Steuerberater oder das Finanzamt … aber in der persönlichen Steuererklärung musst du alles angeben, was du einnimmst 😉

Anderes Thema: Rock ON! Hab mir letzte Woche ’ne Paula gekauft und übe mit meinem Basisten wir blöd.. wir bringen die Band wieder zusammen.. aber Gage bezahlt uns noch keiner!

Falls ihr in 6 Monaten eine Vorband benötigt, sagt Bescheid (wir machen Indie, Gitarrenmucke) … ist ernst gemeint!

Grüße

Bernd Schmitt

Tja, wir kommen aus der Nähe von Düsseldorf. Wird eher schwierig – mit Vorband:-) Aber ihr seid dann ja auch quasi eine GbR. Falls ihr das irgendwie regelt, wäre es schön zu hören, wie so was am besten geregelt werden kann. Ansonsten: ROCK ON! Gruß Norbert

Wir spielen lieber außerhalb von Würzburg… da kennt uns niemand.

Es wäre schön, wenn wir mal Honorar bekommen. Wenn’s so weit ist, melden wir uns…

Hallo Bernd,

ich bin Angestellter und möchte nebenberuflich als Kleinunternehmer tätig werden. Kannst du mir mitteilen, ob und inwiefern der Zusatzverdienst meine Einkommenssteuer im Hauptberuf verändert?

Für deine Antwort im Voraus besten Dank

Gruß Emil

Der Kleinunternehmer-Status hat mit der Umsatzsteuer zu tun, für die Einkommenssteuer ist das schnuppe. Aber natürlich muss man bei der Einkommenssteuererklärung alle Einkommen angeben.

Hallo,

vielen Dank für den hilfreichen Beitrag. Ich habe eine Frage: Kann ich, wenn ich mich selbstständig mache und passend zu meinen Dienstleistungen digitale Produkte innerhalb Deutschlands und nicht EU-Weit verkaufe, die Umsatzsteuer sowie die MOSS-Regelung komplett umgehen? (sofern ich innerhalb der Kleinunternehmergrenzen bleibe)

Hallo Oliver, da kann ich leider keine Antwort geben.. der Steuerberater wäre der bessere Ansprechpartner.Sorry.

Hallo Bernd,

wie sieht es aus bei Minderjährigen (17) in Ausbildung? Ich möchte gerne einen Onlineshop gründen.

Danke im Voraus.